Opinie Hans de Jong

Point lumineux dans la chaîne d'approvisionnement au seuil de la nouvelle année

2021 touche à sa fin. Ceci est mon dernier macro-commentaire hebdomadaire de l'année. Ce fut encore une année inhabituelle, mais très intéressante pour les économistes.

La reprise économique, qui avait déjà commencé dans la deuxième partie de 2020, s'est poursuivie, quoique par à-coups, fortement influencée par le durcissement ou l'assouplissement des restrictions à la vie publique. De manière totalement inattendue, l'économie a été frappée par des perturbations logistiques qui ont contribué à une forte hausse de l'inflation. Au départ, tout cela a été rejeté comme temporaire. En fin de compte, les distorsions et l'inflation se sont avérées beaucoup plus persistantes que prévu et le taux d'augmentation des prix s'est également accéléré beaucoup plus que beaucoup ne l'avaient prédit.

Mon temps fort de 2021 : Ajax – Borussia Dortmund

Je respecte toutes les règles et j'ai déjà reçu mon "booster", mais je me lasse lentement de toutes ces restrictions de la vie. Pour moi personnellement, c'était une énorme déception qu'en tant que supporter de football, je ne sois plus le bienvenu dans le stade, même si j'ajoute immédiatement qu'être présent à Ajax - Dortmund était fantastique. Quel match, quelle ambiance, ça fait beaucoup de bien. Quelques jours plus tard, il y a eu un petit rappel lorsque le PSV est venu nous rendre visite (bien qu'ils soient maintenant au sommet…).

Le jour le plus court est heureusement proche et Noël est la fête des lumières. Nous aspirons à cette lumière. Déterminé à trouver des points positifs dans l'actualité économique, je peux signaler que j'ai trouvé quelque chose. Un point lumineux très crucial, peut-être déterminant pour 2022.

Hier, IHS Markit a publié les résultats préliminaires de décembre d'enquêtes menées mensuellement dans de nombreux pays pour évaluer la confiance des responsables des achats. L'indice composite de la zone euro, c'est-à-dire l'industrie et les services confondus, est passé de 55,4 en novembre à 53,4, son plus bas niveau en neuf mois, mais toujours au-dessus de sa moyenne de long terme. Bien sûr, ce chiffre n'est pas encore le point lumineux dont j'ai parlé. Cependant, nous savons pourquoi la confiance des entreprises est faible : cela est principalement dû au secteur des services, qui souffre à nouveau du durcissement des mesures corona pour mettre un terme à la variante omikron. Bien sûr, nous ne savons pas quelle sera l'efficacité de tout cela, mais il est certain que nous surmonterons à nouveau cette vague et ensuite le secteur des services rouvrira. La confiance des chefs d'entreprise dans l'industrie manufacturière s'est également quelque peu affaiblie en décembre dans la zone euro : 58,0 contre 58,4.

Cela me rend très excité

Mais le point positif sur lequel je veux attirer l'attention est ce que dit le communiqué de presse sur les perturbations de la logistique dans le monde et les approvisionnements en matières premières, consommables et produits semi-finis que cela entraîne. Je cite: Décembre a vu la plus forte expansion de la production depuis septembre grâce à un assouplissement des contraintes d'approvisionnement." Plus tard, il continue avec: "Bien que les retards de la chaîne d'approvisionnement aient continué à être bien plus importants que tout ce qui avait été observé avant la pandémie, l'allongement des délais de livraison en décembre a été le moins marqué depuis janvier." Et je me suis vraiment enthousiasmé pour : "Les achats d'intrants ont par conséquent augmenté au rythme le plus rapide depuis août et les stocks de préproduction ont augmenté à un rythme sans précédent depuis plus de deux décennies de l'historique de l'enquête, ce qui facilite l'augmentation de la production dans de nombreuses entreprises." (Les italiques et le soulignement sont de moi).

La présidente Lagarde en a également parlé hier lors de la conférence de presse de la BCE. Des rapports sur l'atténuation des problèmes de la chaîne d'approvisionnement ont apparemment également atteint la BCE, mais Lagarde les a immédiatement minimisés comme étant des améliorations très mineures. Une hirondelle ne fait pas un été, c'est vrai, mais ces dernières semaines, nous avons également constaté quelques autres signes d'amélioration. Peut-être Lagarde a-t-il raison de dire qu'il ne s'agit que d'une petite amélioration dont nous ne savons pas si elle se poursuivra. Pourtant, je pense que c'est très important. Selon une ancienne sagesse populaire orientale, un long voyage commence par un seul pas.

Je soupçonne que la réduction des perturbations de la chaîne d'approvisionnement peut être un processus auto-accéléré, tout comme avec un puzzle après un début difficile, les pièces finissent par s'assembler plus facilement. Si tel est le cas, 2022 pourrait bien être une autre bonne année économique avec des surprises positives en termes de croissance économique. J'ai hâte.

Les banquiers centraux font un tour

La Réserve fédérale américaine va accélérer la réduction des achats d'obligations, que la banque centrale effectue depuis le déclenchement de la pandémie. Cette réduction a commencé en novembre et il était alors prévu que les achats se termineraient en juin, mais maintenant ce sera en mars. Le patron de la Fed, Powell, a également indiqué que des hausses de taux suivraient peu de temps après.

Les membres du comité de politique donnent tous leurs prévisions pour les taux officiels de la banque centrale chaque trimestre. En septembre, neuf des dix-huit membres pensaient qu'il n'y aurait pas de hausse de taux en 2022, six pensaient à une hausse de taux l'année prochaine et trois membres anticipaient deux hausses de taux. Cette semaine, pas un seul membre ne pensait que les taux d'intérêt resteraient inchangés en 2022 et dix membres prévoient désormais trois hausses de taux. C'est tout un rebondissement.

Ce virage est principalement motivé par l'inflation. Comme on le sait, il est plus élevé et plus persistant que prévu. Powell a souligné que l'inflation qui se produit actuellement est différente de l'inflation qui était attendue. En fait, c'était une façon de ne pas utiliser temporairement le mot, mais cela veut dire plus ou moins la même chose. Je ne pense pas que la Fed soit trop préoccupée par les perspectives d'inflation à plus long terme. Mais on se rend apparemment compte qu'une politique monétaire de taux d'intérêt officiels nuls et d'achats mensuels encore massifs d'obligations n'est pas appropriée dans une économie en plein essor, où l'inflation se dirige vers les 7%, où le marché du travail est clairement très tendu et où la croissance des salaires est faible. donc en accélération.

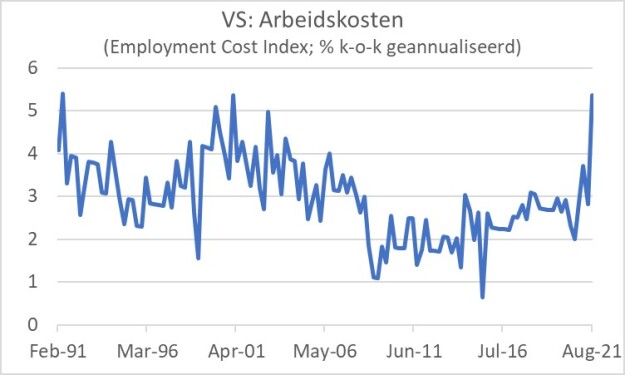

La main d'oeuvre coûte la clé

Lors de la conférence de presse, on a demandé à Powell quand et pourquoi il avait changé d'avis sur les mesures politiques nécessaires. Il a réitéré que l'économie est très forte, se référant aux chiffres de l'inflation des derniers mois et mentionnant spécifiquement l'« indice du coût de l'emploi » (ECI). Il s'agit d'une série trimestrielle qui est peut-être la mesure la plus large des coûts de main-d'œuvre. Powell a déclaré qu'il était choqué par le chiffre de 5,7% pour le troisième trimestre. J'ai dû regarder dans les statistiques parce que l'ECI « principale » au troisième trimestre n'était que de 3,7 % supérieure à celle d'il y a un an. Les 5,7 % cités par Powell correspondent au pourcentage annualisé de l'augmentation d'un trimestre à l'autre de l'ECI pour les employés du secteur privé. Le graphique suivant montre pour l'ICE total qu'il s'agit de l'une des plus fortes augmentations du coût du travail depuis trente ans. Le message qui en ressort est que la pénurie sur le marché du travail commence à se traduire par une forte hausse du coût du travail, une évolution que je prends en compte depuis longtemps.

Le mystère de la baisse du taux d'emploi aux États-Unis

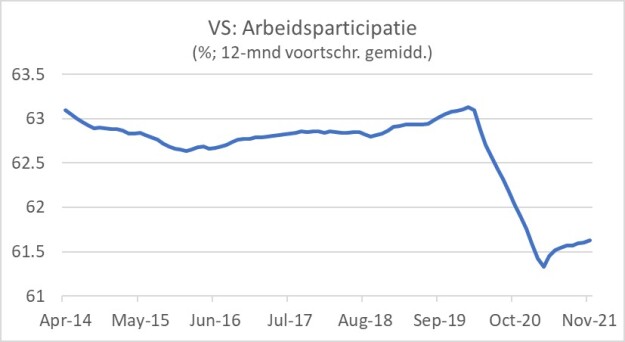

Contrairement à la BCE, la Fed a un « double mandat ». Alors que la responsabilité première de la BCE est d'atteindre et de maintenir la stabilité des prix, la Fed doit également viser le maximum d'emplois. Ce dernier a été longuement interrogé lors de la conférence de presse. Quand y a-t-il un maximum d'emplois ? Personne ne le sait exactement, mais selon Powell, il y a des "progrès rapides" vers cet objectif. Et l'accélération de la hausse du coût du travail envoie un signal sans équivoque. Pourtant, il faut dire qu'il se passe quelque chose de merveilleux sur le marché du travail américain.

Chez nous, le nombre de personnes qui ont un emploi est maintenant plus élevé qu'avant la pandémie. Ce n'est pas le cas aux États-Unis. Le nombre de personnes ayant un emploi est toujours inférieur d'environ 3,5 millions à celui d'avant la pandémie, soit 2,3 % de l'emploi total actuel. La baisse du nombre de personnes occupant un emploi salarié n'est pas due au nombre d'emplois possibles, car le nombre d'offres d'emploi est largement supérieur au nombre de chômeurs. La pandémie et l'énorme choc subi par le marché du travail aux États-Unis ont entraîné une chute brutale du soi-disant taux d'emploi, le pourcentage de la population (dans le groupe d'âge concerné) qui se rend disponible pour le marché du travail, alors que le l'image suivante montre.

Pourquoi le taux d'emploi n'augmente-t-il pas plus vite maintenant qu'il y a une telle demande de personnel est un peu un mystère. Aussi pour la Fed. Powell a spéculé en indiquant un certain nombre de causes possibles. Il a dit que certaines personnes avaient peut-être encore trop peur du corona pour vouloir retourner au travail. Le manque de garderies dissuaderait les mères célibataires d'entrer sur le marché du travail. En outre, Powell a souligné que les personnes ayant des portefeuilles d'actions et des maisons ont globalement bien réussi au cours des deux dernières années et que cela peut être une raison de ne pas travailler, en particulier dans les familles où il y avait deux revenus avant la pandémie. Une autre explication est que les personnes proches de la retraite ont saisi l'opportunité de la pandémie pour mettre un terme définitif, quoique quelque peu prématuré, à leur vie active. La Fed espère que le marché du travail tendu et la hausse des salaires finiront par attirer davantage de personnes inactives sur le marché du travail.

La BCE suit de très loin

La BCE réduira également les achats d'obligations. Les achats dans le cadre du soi-disant PEPP (Pandemic Emergency Purchase Programme) seront réduits dans les mois à venir et résiliés en mars. Les achats dans le cadre de l'APP (Asset Purchase Program) pré-pandémique seront augmentés au deuxième trimestre pour éviter que le montant total des achats ne chute trop brusquement. Dans la deuxième partie de 2022, les montants au titre de l'APP seront à nouveau réduits pour atteindre les 20 milliards d'euros actuels par mois au dernier trimestre. La présidente Lagarde a de nouveau indiqué que les hausses de taux d'intérêt ne suivraient pas avant la fin de l'APP. Ce n'est certainement pas prévu en 2022.

La BCE a de nouveau apporté d'importants ajustements aux prévisions de croissance et d'inflation. Par exemple, l'estimation de l'inflation pour 2022 est passée de 1,7 % à 3,2 %. Lagarde a été interrogée à ce sujet lors de la conférence de presse de jeudi. Un tel chiffre n'est-il pas une raison pour agir davantage ? Lagarde a écarté cela en soulignant que plus des deux tiers de l'augmentation de l'estimation de l'inflation sont causées par les prix de l'énergie. Ce n'est pas à moi de le prendre pour Lagarde ou la BCE, mais je voudrais aussi ajouter qu'une partie de l'augmentation de l'estimation d'inflation pour 2022 est causée par les chiffres des derniers mois. En novembre, l'inflation de la zone euro s'élève à 4,9 %. Si c'est toujours le cas en janvier et que l'inflation baisse en ligne droite en 2022, le glissement annuel en décembre 2022 devrait être de 1,5 % pour donner une moyenne annuelle de 3,2 %. Avec un tel chiffre, il n'y a guère de raison pour que la BCE resserre significativement sa politique monétaire. Incidemment, je pense que l'inflation moyenne en 2022 sera supérieure aux 3,2 % que la BCE juge probables, même si le chiffre est quelque peu atténué par les problèmes statistiques liés à la réduction temporaire de la TVA en Allemagne l'année dernière.

L'ancien objectif stratégique est maintenant atteint, le nouveau pas encore

La BCE prévoit désormais un taux d'inflation de 2023 % pour 2024 et 1,8. En septembre, 2023 % était encore attendu pour 1,5. Quand j'ai vu ces 1,8 %, j'ai tout de suite pensé que l'objectif « inférieur mais proche de 2 % » était atteint et qu'il y avait donc lieu de commencer dès maintenant à normaliser la politique monétaire. Mais ensuite, je me suis souvenu que la BCE avait changé sa propre stratégie en début d'année et avait maintenant un objectif symétrique de 2 % à moyen terme. Et Lagarde a également dit que 1,8% n'est pas 2%. J'ai des démangeaisons aiguës. La BCE, comme beaucoup d'autres, s'est tellement fourvoyée cette année avec ses estimations d'inflation qu'une différence de 0,2 % par rapport aux 36 mois à venir est certainement dans la marge d'erreur.

Enfin, on a demandé à Lagarde pourquoi la politique de la BCE diffère tellement de celle d'autres banques centrales qui optent plus clairement pour une réduction de l'aide d'urgence et pour une hausse des taux d'intérêt. Outre les États-Unis, le Canada, l'Australie et le Royaume-Uni ont également été mentionnés, où la Banque d'Angleterre a légèrement relevé les taux d'intérêt de manière inattendue cette semaine. Lagarde s'est défendu en soulignant que ces économies sont incomparables. Par exemple, le gouvernement américain a poursuivi une relance budgétaire beaucoup plus agressive et la croissance des salaires s'accélère clairement. Ce dernier n'est pas (encore) le cas en Europe. Lagarde a également souligné que bien que les anticipations d'inflation aient légèrement augmenté, elles sont loin des niveaux dont la BCE devrait se préoccuper. Je pense que Lagarde a raison de dire que la situation est différente. Mais la question est de savoir si la situation économique de la zone euro justifie la politique monétaire actuelle. J'ai des doutes… en fait, je ne pense pas.

La pandémie aura également un impact majeur sur l'économie en 2022

La pandémie aura également un impact majeur sur l'évolution économique en 2022. Une grande différence par rapport à 2021 sera, espérons-le, ce qui arrivera aux perturbations logistiques dans le monde. Ils sont restés remarquablement persistants en 2021, mais semblent diminuer en 2022. Cela laisse place à de bonnes surprises. Reste à savoir dans quelle mesure cela limitera également l'inflation. Je soupçonne qu'il sera encore plus élevé que prévu pour le moment. Une politique monétaire progressivement plus stricte est logique, même si je soupçonne que la BCE continuera d'être considérablement à la traîne.

Hans de Jong

© DCA Market Intelligence. Ces informations de marché sont soumises au droit d'auteur. Il n'est pas permis de reproduire, distribuer, diffuser ou mettre le contenu à la disposition de tiers contre rémunération, sous quelque forme que ce soit, sans l'autorisation écrite expresse de DCA Market Intelligence.

- 1.Moins de chances de voir les prix des engrais baisser

- 2.Les prix de l’oignon peuvent-ils tomber à zéro ?

- 3.L'approvisionnement en lait irlandais va se rétablir

- 4.La moitié de la superficie en oignons a été semée

- 5.La production porcine chinoise commence à décliner

- 6.La crise des plants de pommes de terre atteint un nouveau point d’ébullition

- 7.Jaap Uenk plaide en faveur du maintien de la dérogation

- 8.L'approvisionnement en lait aux Pays-Bas à nouveau dans le rouge

- 1.Le prix de l’oignon peut-il tomber à zéro ?

- 2.La crise des plants de pommes de terre atteint un point d’ébullition

- 3.Le prix le plus élevé jamais enregistré au Potato Bingo

- 4.Fromage DOC Top Milk Stream conforme à A-ware et RFC

- 5.« Environ la moitié de la superficie cultivée en oignons a été semée »