Opinie Hans de Jong

La politique de la Fed américaine est cruciale pour l'économie

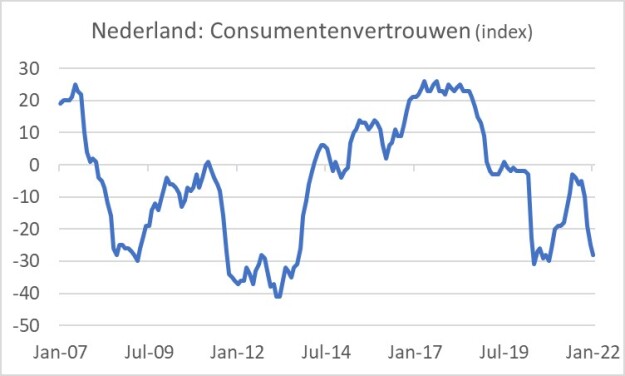

La confiance des consommateurs néerlandais a chuté pour le quatrième mois consécutif en janvier. Le premier graphique montre bien à quel point la confiance est actuellement faible dans une perspective historique. La disposition à acheter, un sous-indice, est désormais encore plus faible qu'en avril et mai 2020, mais toujours nettement plus élevée que lors de la crise de l'euro en 2013.

La confiance des consommateurs néerlandais est actuellement sous l'influence de forces fortement opposées. Le chômage est faible et l'économie croît à un rythme décent. D'autre part, la confiance souffre des vagues d'infections corona, des mesures de confinement associées et des troubles que tout cela provoque. La hausse de l'inflation a sans aucun doute également un impact négatif sur l'humeur, tandis que les querelles politiques ne devraient pas non plus aider.

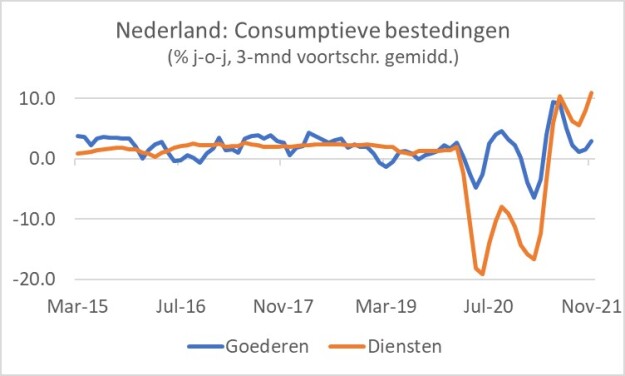

En fin de compte, l'économie n'est pas une question de confiance, mais une activité économique tirée par les dépenses. Les dépenses de consommation accusent malheureusement plusieurs mois de retard. En novembre, le volume des dépenses de consommation des ménages était de 8,7 % supérieur à celui d'un an auparavant. Ce chiffre est plutôt flatteur car certains magasins ont été fermés un an plus tôt et les dépenses étaient inférieures de 6,5 % à celles du même mois en 2019. Pourtant, les chiffres de novembre semblent sains. C'est un fait intéressant, car la volonté d'acheter a déjà fortement chuté en novembre, selon CBS. Il semble qu'il y ait un écart entre la confiance et les dépenses réelles. Incidemment, les dépenses auront diminué en décembre en raison des restrictions accrues sur la vie publique au cours de ce mois.

Il semble que le gouvernement décidera d'un nouvel assouplissement dans un avenir prévisible. L'inflation devrait également être proche de son pic. Il est alors logique que la confiance des consommateurs se redresse quelque peu, même si les hausses de prix continueront d'affecter la confiance.

Le graphique suivant donne un bon aperçu de la répartition de la consommation. Pendant la pandémie, il y a eu un déplacement des dépenses en services vers les dépenses en biens. Si l'assouplissement se poursuit, les consommateurs dépenseront également davantage pour les services et la tendance se normalisera.

Le chômage a légèrement augmenté en décembre : 3,8% contre 3,7% en novembre. Il s'agit d'ailleurs d'une nouvelle mesure liée à l'harmonisation du système utilisé au sein des pays de l'UE pour mesurer le chômage. Sur l'« ancien » repère, le chômage était de 2,8 % en décembre. La légère augmentation de décembre sera liée au confinement renforcé. Notre taux de chômage reste faible d'un point de vue international et historiquement bas. Ce qui m'a le plus frappé dans ces chiffres, c'est que 3,4 millions de personnes âgées de 15 à 75 ans ne font pas partie de la population active. Compte tenu des pénuries de personnel, on pourrait penser qu'il devrait être possible d'inciter certaines de ces personnes à participer au processus de travail après tout.

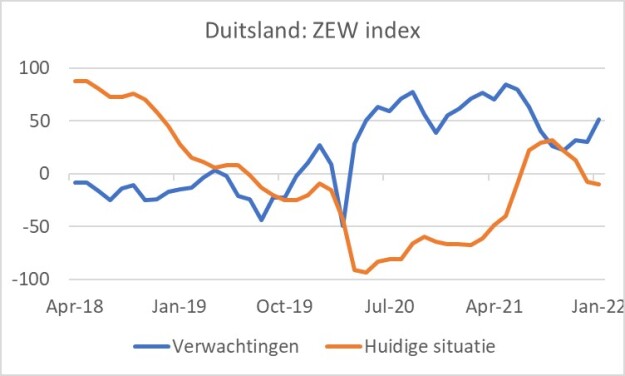

L'économie allemande devrait se contracter légèrement au quatrième trimestre 2021. Cela peut être déduit des chiffres que les statisticiens allemands ont déjà produits pour l'ensemble de l'année, avant même que les chiffres du dernier trimestre ne soient publiés. Dans cette optique, l'indice ZEW est intéressant. Cet indice mesure la confiance des économistes et des analystes et fait la distinction entre la façon dont les gens jugent la situation à un moment donné et les attentes. L'image suivante montre que pendant plusieurs mois consécutifs, les gens ont été moins positifs sur la situation. Cela correspond à la contraction qui s'est probablement produite au quatrième trimestre. Il est également clair que le bilan de l'avenir est devenu plus positif depuis des mois. Cela donne du courage aux citoyens.

L'économie chinoise se refroidit. Il semble que les problèmes du secteur immobilier en soient le principal moteur. Il est inévitable que l'activité dans ce secteur diminue et parce que le secteur a un poids relativement important dans l'économie, cela peut se faire sentir dans le reste de l'économie. Les mesures de verrouillage sévères qui sont mises en place lorsque le coronavirus pointe le bout de son nez n'aident pas non plus. Alors que la croissance du PIB s'est accélérée pour atteindre 1,6 % en glissement trimestriel au quatrième trimestre (contre 0,7 % au trimestre précédent), la croissance de la production industrielle et de la consommation est actuellement médiocre. La croissance des ventes au détail n'était que de 1,7 % en glissement annuel en décembre. C'est très mince. La production industrielle a surperformé avec une croissance de 4,3 %, mais des taux de croissance légèrement supérieurs à 6 % étaient normaux avant la pandémie. Entre-temps, les décideurs ont quelque peu réduit les taux d'intérêt pour soutenir l'économie. Alors que la Chine est le moteur de la croissance de l'économie mondiale depuis des décennies, le ralentissement chinois rend les perspectives pour le reste de l'économie mondiale plus incertaines.

Les décideurs chinois ont également demandé à la Réserve fédérale américaine de ne pas augmenter les taux d'intérêt aux États-Unis ou autant que possible. Cependant, il est clair que les taux d'intérêt officiels américains seront relevés dans un avenir prévisible. Beaucoup de choses ont été dites et écrites à ce sujet ces derniers temps. La Fed a récemment connu un changement de ton remarquable. Il y a quelques mois à peine, on disait que la hausse de l'inflation était temporaire et ne nécessitait pas de réponse politique. C'est pourquoi les responsables politiques n'envisageaient aucune, ou au plus une, hausse des taux cette année. Dans le dernier aperçu de ces attentes par les membres du comité directeur, trois hausses de taux d'intérêt sont soudainement apparues comme le scénario le plus probable pour 2022. Cela n'a pas épargné l'intérêt du marché des capitaux. En août de l'année dernière, le rendement effectif des obligations d'État américaines à dix ans était encore de 1,20 %. Il était de 1,35 % début décembre et récemment le rendement effectif a grimpé au-dessus de 1,80 %.

En fait, la hausse des taux d'intérêt sur les marchés des capitaux n'est pas si mauvaise compte tenu du taux d'inflation de 7 % et du virage pris par la Fed. Cela me semble être un signal que le marché est loin de paniquer face aux perspectives d'inflation.

Néanmoins, le marché boursier a du mal avec cela. Les valeurs de croissance, en particulier, sont touchées. Cela est logique, car les faibles taux d'intérêt ont contribué aux valorisations élevées de ces types d'actions. Cela pose la question de savoir s'il s'agit d'un point d'entrée intéressant ou si nous venons d'entamer une forte baisse du prix.

J'ai tendance à penser que c'est un bon point d'entrée plutôt que le début de la fin du marché haussier. Le S&P 500 est déjà en baisse de près de 7 % par rapport à son plus haut. Une baisse beaucoup plus importante des prix nécessitera probablement soit un net affaiblissement de l'économie, soit un processus de hausse des taux plus agressif de la part de la Fed que ce qui est actuellement prévu. Bien sûr, les deux sont possibles. Ils ne me ressemblent probablement pas. L'économie a trop de dynamisme et trop peu de problèmes sous-jacents pour se refroidir très fortement. En fait, il semble que la variante omikron pourrait être une bénédiction dans la mesure où elle semble être beaucoup plus contagieuse mais aussi beaucoup plus douce que ses prédécesseurs. En conséquence, l'immunité naturelle du troupeau peut être construite sans qu'il soit nécessaire de fermer en grande partie la vie publique.

Quant à la Fed, je soupçonne qu'elle sera très prudente. Bien sûr, c'est une incertitude. Mais le passage de "ce n'est pas si mal avec l'inflation" à "nous devons agir" a été fait, c'est derrière nous, c'est intégré. La seule incertitude est de savoir à quel point la Fed sera agressive. Je ne pense pas qu'ils seront très agressifs. Je garderai la main sur celui-là. Si les anticipations d'inflation devaient augmenter fortement, ce serait une autre histoire. Or, les anticipations d'inflation à relativement court terme ont considérablement augmenté, mais c'est logique car elles sont clairement influencées par l'évolution réelle de l'inflation. Les attentes pour des périodes plus longues ont beaucoup moins augmenté et pas beaucoup plus qu'elles ne l'ont été ces dernières années.

L'inflation devrait être proche de son plus haut niveau. Lorsque les chiffres de l'inflation baisseront, une atmosphère très différente se dégagera, ce qui permettra à la Fed de prendre un peu de recul. Je pense que le vrai problème survient lorsque l'inflation ne tombe pas à environ 2 % mais reste au-dessus de 3 %. Cependant, c'est pour une préoccupation ultérieure.

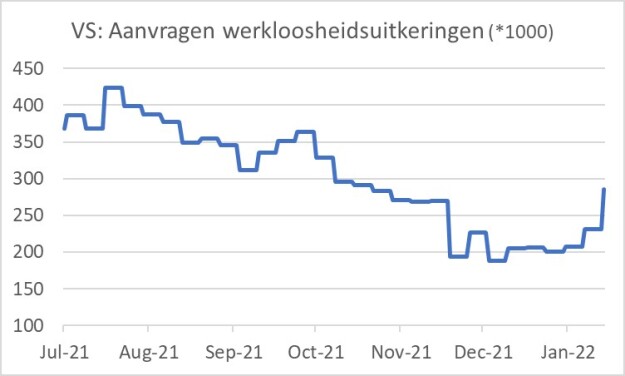

Bien que je ne sois pas pessimiste quant aux perspectives économiques, il peut toujours y avoir des doutes quant à la croissance économique. Prenez les derniers chiffres des demandes d'allocations de chômage. Récemment, ils sont tombés à un peu moins de 200.000 286.000 par semaine. Comme le montre le graphique suivant, les chiffres ont de nouveau augmenté au cours des dernières semaines et au cours de la semaine la plus récente pour laquelle des chiffres sont disponibles, XNUMX XNUMX prestations ont été réclamées. Il me semble que la Fed fera preuve de prudence dans de tels développements.

La Fed voudra ainsi se prémunir contre des dommages inutiles à l'économie. Mais également, la Fed ne voudra pas provoquer d'instabilité financière. C'est certainement un risque lorsque la politique monétaire est resserrée trop rapidement et/ou trop. Cette surpondération conduit également à la conclusion que la Fed ne sera pas très agressive.

Un autre défi pour la Fed est qu'il est difficile de déterminer la valeur d'équilibre actuelle des taux d'intérêt. Si vous souhaitez passer d'une politique de relance à une politique « neutre », vous devez savoir où se situe approximativement le taux d'intérêt neutre. Dès fin 2015, la Fed a relevé le taux directeur jusqu'en 2019 en un grand nombre d'étapes. Lorsque ce taux d'intérêt a atteint 2019 % en 2,5, il s'est avéré que l'économie était en difficulté. La Fed a été contrainte de réduire à nouveau les taux d'intérêt en plusieurs étapes en 2019. Sans aucun doute, l'affaiblissement de l'économie en 2018 et 2019 n'était pas seulement dû aux taux d'intérêt, mais je soupçonne qu'ils ont certainement joué un rôle. Cette expérience traumatisante restera dans la mémoire et conduira à la retenue.

Si j'ai raison, l'image suivante se déroulera au cours de l'année. L'économie rouvre alors que nous sortons de la pandémie. L'inflation baisse, peut-être pas très vite, mais elle baisse. La Fed augmentera les taux d'intérêt, mais pas plus agressivement que prévu actuellement. Les bénéfices des entreprises continuent de croître de manière significative. Un tel environnement me semble positif pour les marchés actions et la correction en cours (et qui pourrait bien entendu durer plus longtemps) sur les marchés actions pousse les cours vers un niveau plus intéressant pour les acheteurs.

Quatre incertitudes majeures

En conclusion, je conclus que non seulement l'économie néerlandaise mais aussi d'autres économies sont secouées par toutes sortes de forces, souvent opposées. Quiconque croit que nous allons mettre la pandémie derrière nous doit être un peu positif. Je pense qu'il y a actuellement quatre incertitudes majeures :

- Bien sûr, le coronavirus est une incertitude majeure. Peut-être que la variante omikron est une bénédiction. J'ai bon espoir.

- Ci-dessus, je n'ai pas mentionné l'incertitude géopolitique. Si les troupes russes envahissent l'Ukraine, cela enverra des ondes de choc sur les marchés financiers qui auront des conséquences macroéconomiques négatives. J'espère que ça n'en arrivera pas là.

- L'économie chinoise ne devrait pas trop faiblir. J'espère que les décideurs politiques chinois empêcheront cela.

- L'inflation et la mesure dans laquelle la Fed américaine resserrera sa politique monétaire constituent une dernière incertitude. J'espère que l'inflation baissera bientôt et que la Fed prendra les choses relativement à la légère.

Hans de Jong

© DCA Market Intelligence. Ces informations de marché sont soumises au droit d'auteur. Il n'est pas permis de reproduire, distribuer, diffuser ou mettre le contenu à la disposition de tiers contre rémunération, sous quelque forme que ce soit, sans l'autorisation écrite expresse de DCA Market Intelligence.

- 1.La sécheresse fait grimper les prix du blé

- 2.Le déclin a commencé sur le marché des porcelets

- 3.Les données peuvent rendre le marché de la carotte passionnant

- 4.L'avis de Krijn Poppe sur la production alimentaire

- 5.Lactalis augmente son chiffre d'affaires et son bénéfice

- 6.Vion s'éloigne du marché mondial

- 7.Moins de chances de voir les prix des engrais baisser

- 8.Les prix de l’oignon peuvent-ils tomber à zéro ?