Opinie Hans de Jong

Expérience monétaire avec intérêt et inflation sans précédent

Mon ami Hans ne comprend pas pourquoi je parle de récession. Après tout, la caractéristique la plus importante de la période précédant une récession est qu'il n'y a pas encore de récession. L'industrie néerlandaise est en perte de vitesse. L'inflation américaine a légèrement diminué et continuera de baisser dans les mois à venir. Mais la hausse des loyers fait obstacle à un retour à 2 % d'inflation. Et il y a une expérience extrêmement intéressante en cours dans la politique monétaire

Plus tôt cette semaine, j'ai reçu un appel d'un bon ami (son nom est Hans) qui m'a informé qu'il n'était pas d'accord avec moi. Il m'avait entendu sur BNR, où j'avais dit qu'il me semble très probable que l'économie de la zone euro, ainsi que notre propre pays, connaîtront une récession d'ici quelques trimestres. Lui-même est un homme d'affaires dans le domaine de l'éducation. Si je l'ai bien compris, son secteur tourne à merveille. Maintenant, Hans et son industrie ont traversé des moments difficiles dans le passé, alors il sait de quoi il parle quand il s'agit de récessions.

Je lui ai dit que nous ne sommes pas encore en récession, que ce n'est qu'une prédiction pour l'avenir. La caractéristique la plus importante de la période pré-récession est qu'il n'y a pas encore de récession. Il a objecté que nous avons maintenant une économie si forte qu'un ralentissement est tout à fait possible, mais qu'une contraction de l'économie dans son ensemble lui semble encore peu probable. Ce sont des moments particuliers. La confiance des consommateurs a atteint un plus bas historique. La confiance des entreprises s'affaiblit dans de nombreux pays depuis plusieurs mois, mais reste bien moins négative que la confiance des consommateurs. Dans notre propre pays, la différence entre les deux n'a jamais été aussi grande (si vous utilisez les normes de Statistics Netherlands).

Cela suggère que les entreprises sont moins affectées par le chaos de l'inflation que les consommateurs. Les entreprises sont à nouveau confrontées à des perturbations logistiques, des coûts de transport très élevés, des pénuries de personnel et octobre approche, le mois au cours duquel elles doivent commencer à rembourser les éventuelles dettes fiscales contractées pendant la pandémie. Une inflation vertigineuse érode le pouvoir d'achat des ménages à un degré sans précédent, mais de nombreuses familles ont accumulé des économies supplémentaires pendant les fermetures de ces dernières années et avec la vie libre à nouveau, il y a beaucoup de dépenses malgré une confiance extrêmement négative des consommateurs. De plus, tous les ménages ne sont pas déjà touchés par les factures d'électricité et de gaz plus élevées, car certains avaient des prix fixes depuis plus longtemps.

Qui a raison ?

Parce que cette situation est si particulière, les prévisions sont entourées d'incertitudes plus que d'habitude. En tant qu'économiste, je dois répondre à la question de savoir lequel de tous ces facteurs sera finalement dominant. Je mettrai l'inflation et la perte de pouvoir d'achat en haut de ma liste. A terme, une baisse du volume des dépenses de consommation me semble inéluctable et je pense que cela entraînera une baisse du PIB. Bien sûr, j'espère que je me trompe.

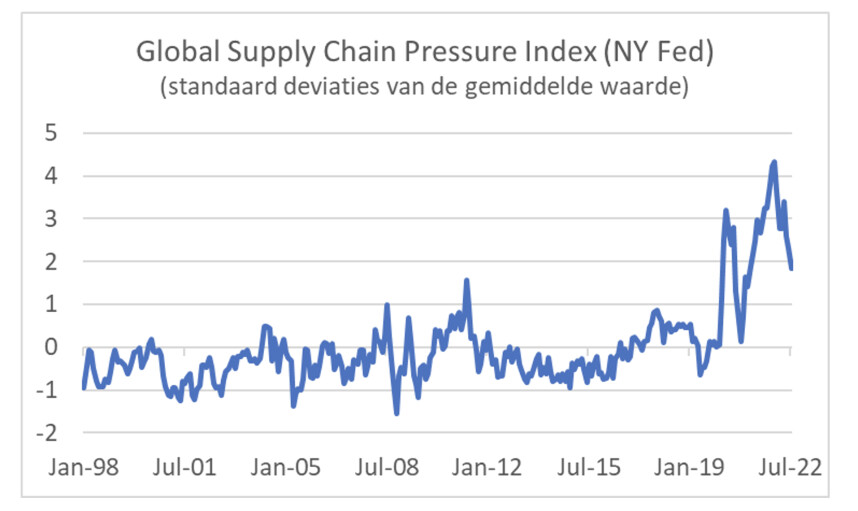

Mais peut-être que Hans a raison et qu'il y a suffisamment de dynamique de croissance pour éviter une récession. De plus, certains problèmes du côté manufacturier de l'économie semblent s'atténuer. Les perturbations logistiques et les taux de fret très élevés freinent toujours le côté production de l'économie, mais la situation s'améliore et cela offre une marge de croissance. La Réserve fédérale de New York a développé un indicateur avec lequel elle tente de mesurer la pression sur les chaînes de production : le Supply Chain Pressure Index. Il a fait preuve d'un certain relâchement ces derniers mois.

Et les prix des conteneurs sont également en baisse. Selon l'indicateur global de Freightos, les coûts de location de conteneurs se sont élevés en moyenne à plus de 6.000 11.000 USD cette semaine. C'est quatre fois plus qu'avant la pandémie, mais beaucoup moins que les plus de XNUMX XNUMX $ en septembre de l'année dernière.

Indice Freightos Baltic (FBX)

La croissance de l'industrie manufacturière s'affaiblit

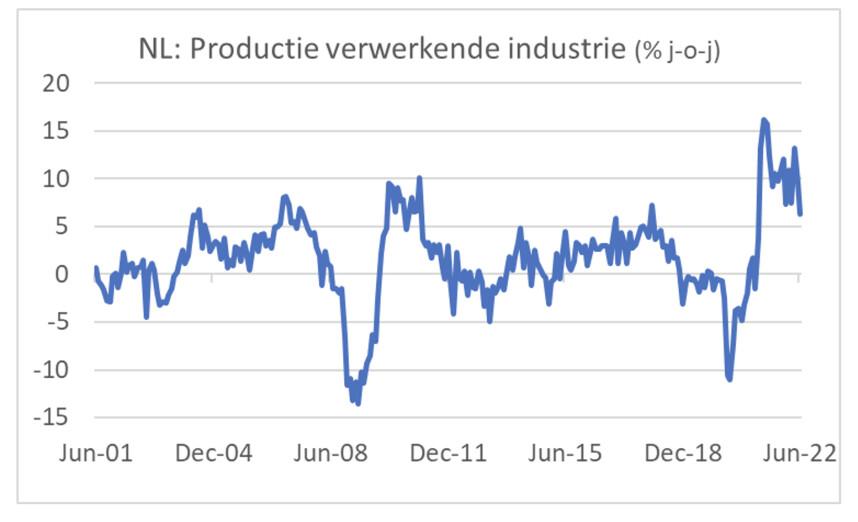

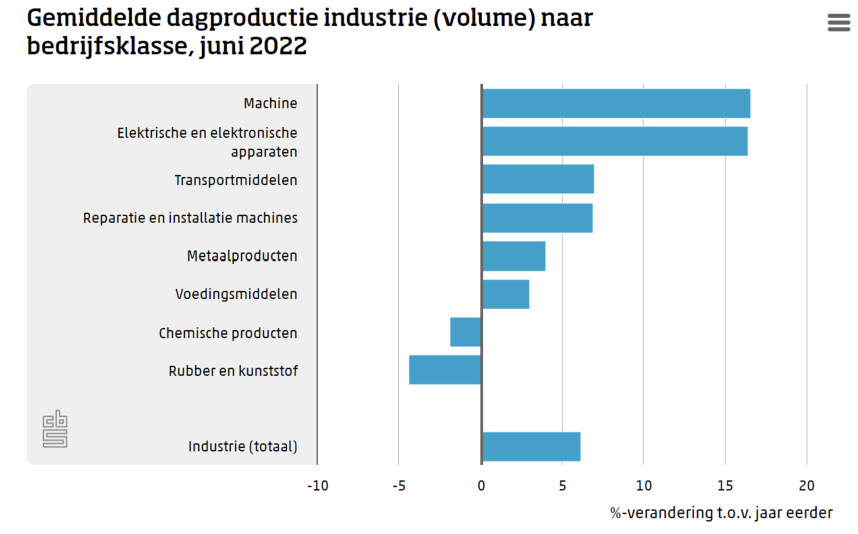

L'industrie de transformation de notre pays s'est récemment distinguée très positivement de la plupart des autres pays d'Europe, mais la croissance de la production ralentit également dans notre pays. En juin, le niveau de production était encore supérieur de 6,2% à celui d'un an plus tôt, contre respectivement 9,9% et 13,8% en mai et avril.

La « construction de machines » et les « appareils électriques et électroniques » restent les secteurs qui connaissent la croissance la plus rapide. Cependant, les choses se sont détériorées ces derniers mois. Au cours de cinq des six premiers mois de cette année, la production a légèrement baissé par rapport au mois précédent. La prudence est recommandée ici, car ces chiffres mensuels montent et descendent, mais quand même. Il est positif que les choses semblent s'améliorer quelque peu avec l'industrie du matériel de transport. C'est là que la production reprend. Après que le volume de production ait été inférieur d'environ 10 % au cours des premiers mois de l'année à celui de l'année précédente, un +7,0 % a été enregistré en juin. Cela indique-t-il peut-être que les problèmes de puces dans le secteur s'atténuent ?

L'inflation américaine ralentit

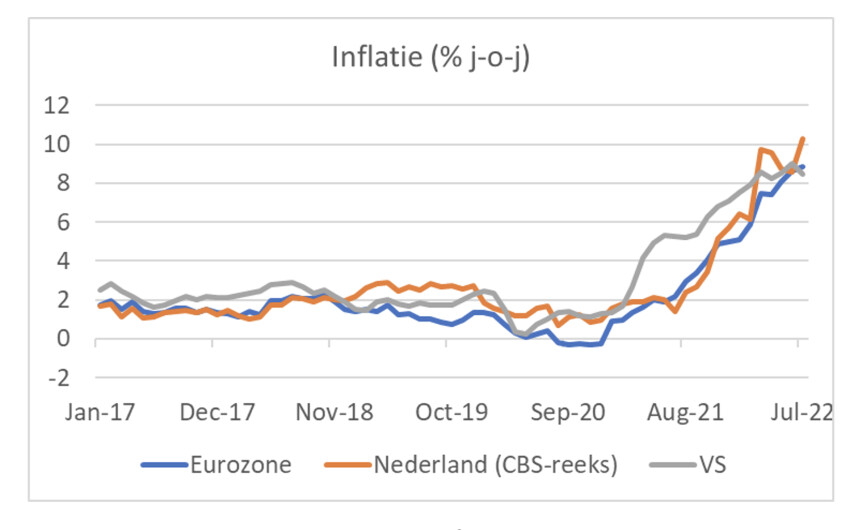

L'inflation américaine a baissé en juillet : 8,5 % contre 9,1 % en juin. En conséquence, l'inflation aux États-Unis est inférieure à celle de la zone euro pour la première fois depuis des années. Dans notre propre pays, l'inflation a encore augmenté en juillet et se situe maintenant bien au-dessus du taux américain, tant sur les mesures européennes que nationales.

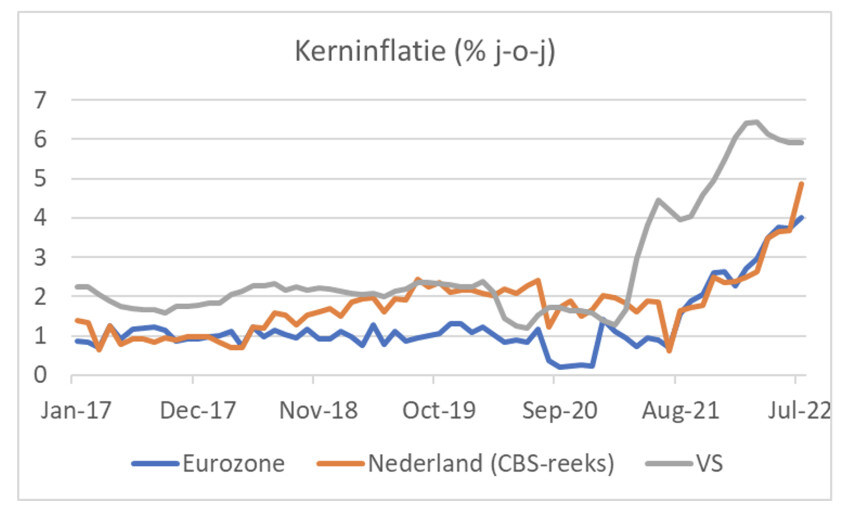

La BCE n'a relevé que récemment son taux d'intérêt officiel, tandis que la Fed a déjà commencé à le faire en mars et a depuis mis en place une hausse de taux de 2,25 points de pourcentage. Le patron de la BCE, Lagarde, a longtemps argumenté pour justifier l'approche divergente selon laquelle l'inflation dans notre pays est très différente de celle aux États-Unis. Certains économistes bancaires l'appellent ainsi d'après elle. Chez nous, l'énergie est la principale coupable, alors que l'économie américaine, contrairement à la nôtre, est dite en surchauffe. Dans une certaine mesure, c'est vrai. L'inflation sous-jacente, hors alimentation et énergie, est nettement plus élevée aux Etats-Unis qu'aux Etats-Unis. Bien que nous ayons commencé à rattraper notre retard, l'inflation sous-jacente aux États-Unis stagne depuis des mois, comme le montre le graphique suivant.

Mon objection au point de vue de Lagarde et de ses partisans est que l'offre et la demande dans l'économie ne sont pas non plus en équilibre dans notre économie. Le chômage dans la zone euro n'a jamais été aussi bas qu'aujourd'hui et il y a une pénurie de main-d'œuvre partout. Vous ne pouvez pas l'appeler directement "surchauffé", mais quand même.

Une expérience incroyablement intéressante

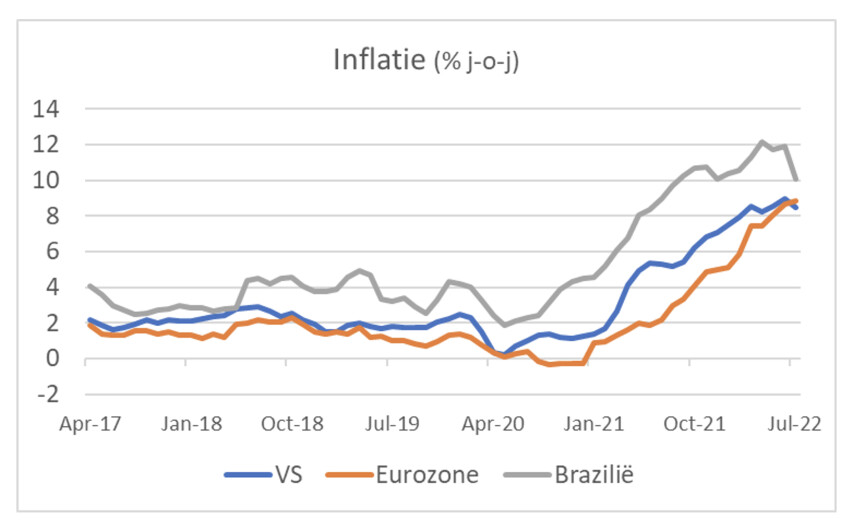

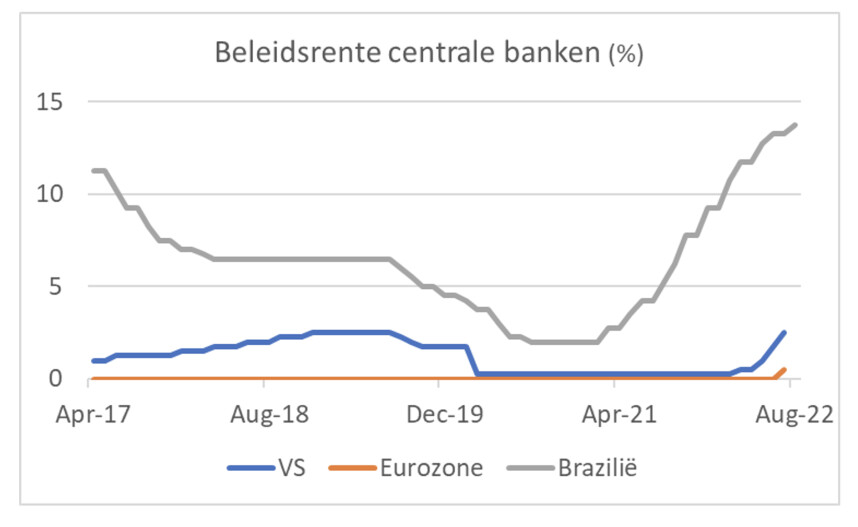

Il y a, à mon avis, une expérience extrêmement intéressante en cours en matière de politique monétaire. L'inflation est un énorme problème partout et, dans une certaine mesure, la situation dans les différents pays est assez comparable, bien qu'il existe également des différences d'un pays à l'autre. Cependant, les différences de politique sont remarquablement grandes et la question est de savoir si cela est justifié. Par exemple, considérons la situation au Brésil, aux États-Unis et dans la zone euro. L'inflation au Brésil est plus élevée qu'aux États-Unis ou que chez nous. C'est le cas depuis longtemps, mais la hausse de l'inflation est assez parallèle. La banque centrale du Brésil a déjà relevé les taux d'intérêt douze fois et a commencé à le faire en mars 2021. Nous verrons comment cela se termine. Au passage, je constate que le prix européen du gaz (TTF) est à nouveau supérieur à 200 € MWh. Ce n'est pas bon pour nous.

Source : Datastream Refinitiv

Clé de l'inflation américaine pour les marchés financiers

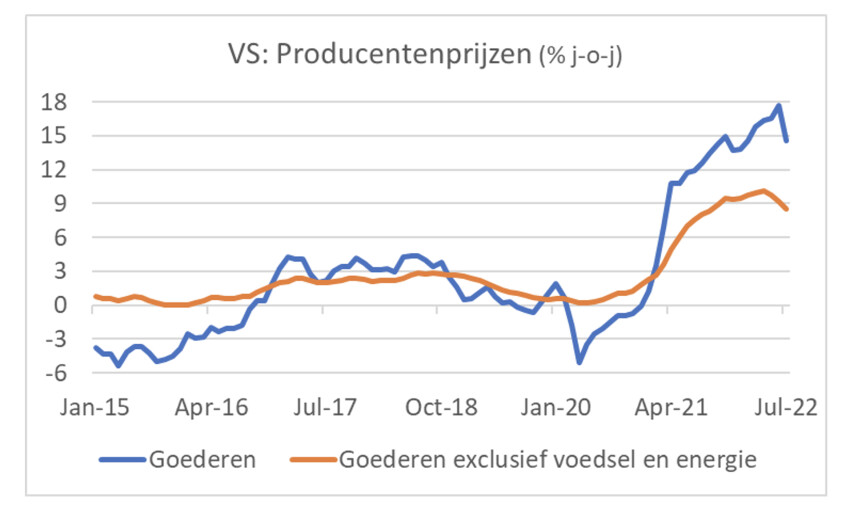

L'évolution de l'inflation aux États-Unis revêt une grande importance pour l'évolution des marchés financiers. Après tout, l'inflation a un impact majeur sur les taux d'intérêt américains et constitue un point d'ancrage pour d'autres marchés. Je vois quelque chose de positif et aussi quelque chose de moins positif. Du côté positif, l'inflation aux États-Unis est proche ou peut-être juste après son pic. Bien sûr, vous devez garder les coups nécessaires dans votre manche. Mais l'un des graphiques précédents montrait que l'inflation sous-jacente se stabilisait depuis des mois. On observe également une détente des prix à la production, notamment en ce qui concerne les biens, comme le montre le graphique suivant. Les prix à la production sont parfois légèrement supérieurs aux prix à la consommation.

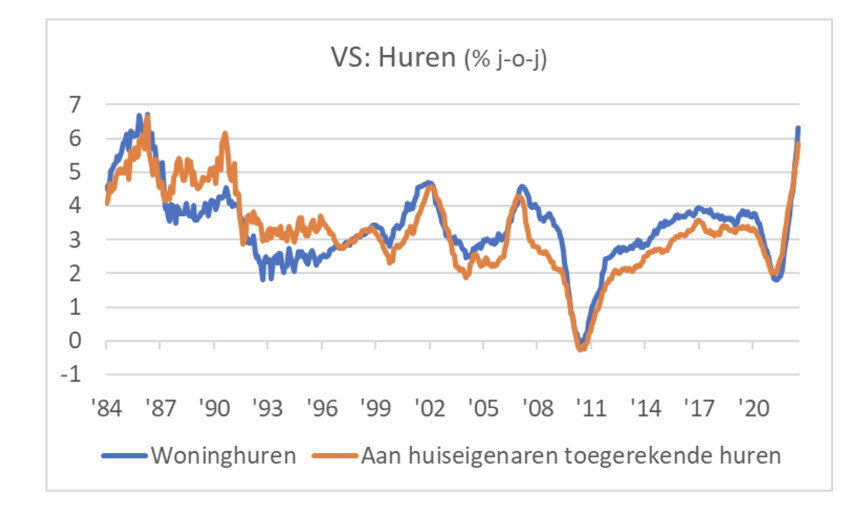

Je pense donc que l'inflation américaine va encore baisser dans un futur proche. La question est, jusqu'où et à quelle vitesse? Ici, je devrais noter quelque chose de moins positif. J'ai écrit à ce sujet plusieurs fois auparavant. Les loyers (loyers immobiliers réels et loyers imputés aux propriétaires) représentent près d'un tiers du panier d'inflation américain (IPC). Ces loyers suivent les prix des logements avec un certain retard. Les loyers augmentent maintenant d'environ 6 %, comme le montre le dernier graphique. Cela pourrait aller encore plus loin. Si les loyers augmentent à un tel rythme, il sera très difficile d'amener les taux d'inflation près de la cible de 2 % de la Fed de sitôt.

Fermeture

Je pense que nous nous dirigeons vers une récession. Mon ami Hans pense que non. Je suis économiste, disons rat de bibliothèque. C'est un homme d'affaires avec une bonne dose de bon sens et une grande expérience des récessions, qui a les pieds dans l'argile. Notre différence d'opinion montre à quel point la situation actuelle est inhabituelle. Je pense que l'érosion du pouvoir d'achat va nous tuer. Hans pense que l'économie a trop de dynamique de croissance pour tomber en récession en quelques trimestres. L'inflation américaine ralentit. Je pense que cela va continuer, mais les augmentations de plus en plus fortes des loyers empêchent pour l'instant un retour rapide à un monde à 2% d'inflation.

Hans de Jong

© DCA Market Intelligence. Ces informations de marché sont soumises au droit d'auteur. Il n'est pas permis de reproduire, distribuer, diffuser ou mettre le contenu à la disposition de tiers contre rémunération, sous quelque forme que ce soit, sans l'autorisation écrite expresse de DCA Market Intelligence.

- 1.La sécheresse fait grimper les prix du blé

- 2.Le déclin a commencé sur le marché des porcelets

- 3.Les données peuvent rendre le marché de la carotte passionnant

- 4.L'avis de Krijn Poppe sur la production alimentaire

- 5.Lactalis augmente son chiffre d'affaires et son bénéfice

- 6.Vion s'éloigne du marché mondial

- 7.Moins de chances de voir les prix des engrais baisser

- 8.Les prix de l’oignon peuvent-ils tomber à zéro ?